Le mois de septembre a été marqué par les corrections des marchés boursiers, tant en Europe qu’aux États-Unis, et par la forte remontée du taux d’intérêt sur les revenus fixes. Le message plus dur de la Réserve fédérale, lors de la dernière réunion du mois de septembre, s’ajoutant aux peurs provoquées par un éventuel arrêt de l’activité de l’administration américaine, en raison du fameux plafond de la dette, ont provoqué des ventes sur les principaux taux boursiers.

En matière de politique monétaire, il semble que nous soyons dans la phase finale des hausses de taux d’intérêt, bien que la Fed ait alerté du fait qu’il reste une dernière hausse, et le marché se projette déjà sur les prochaines baisses, qui ne sont pas attendues avant une bonne partie de l’année 2024.

Macroéconomie et politique monétaire

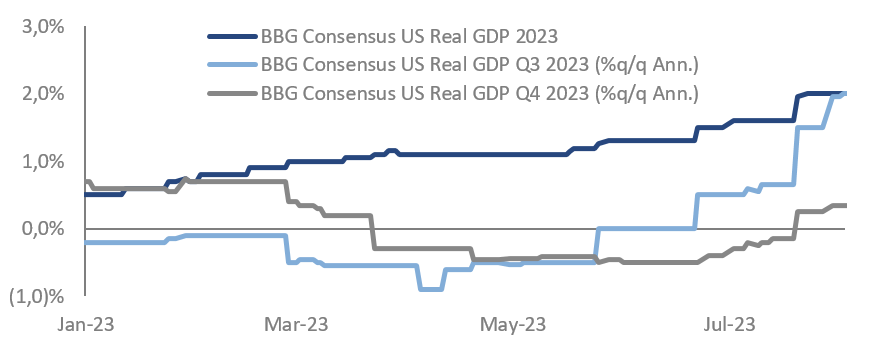

On observe une évolution divergente de la croissance, d’une part aux États-Unis et au Japon, qui semblent résister, alors que l’Europe et la Chine ralentissent sensiblement. On observe également qu’en général, le processus de désinflation se poursuit, ce qui n’empêche pas une certaine reprise de l’inflation (observée dans les données du mois d’août en raison de l’impact de l’augmentation des matières premières).

États-Unis : les chiffres de l’activité continuent à se maintenir, malgré un léger affaiblissement. On observe une détérioration de la confiance des consommateurs. Les indicateurs avancés suggèrent une croissance plus faible à l’avenir et, malgré la hausse des taux, il semble que la possibilité que l’économie nord-américaine parvienne à contrôler l’inflation sans entrer en récession, ou du moins seulement en récession très légère. Aucune baisse de taux n’est attendue cette année, et le marché du travail semble se détendre progressivement.