El mes de setembre ha estat marcat per les correccions dels mercats borsaris, tant a Europa com als Estats Units, i pel fort repunt de tipus d’interès en la renda fixa. El missatge més dur de la Reserva Federal, en la darrera reunió del mes de setembre, junt amb les pors provocades per una possible aturada de l’administració americana, pel famós límit del sostre del deute, van provocar vendes en els principals índexs borsaris.

En política monetària sembla que estem en la fase final de les pujades de tipus d’interès, tot i que la Fed hagi alertat que encara li queda una pujada més, el mercat ja té la vista posada en les properes baixades, que no s’esperen fins ben entrat el 2024.

Macroeconomia i política monetària

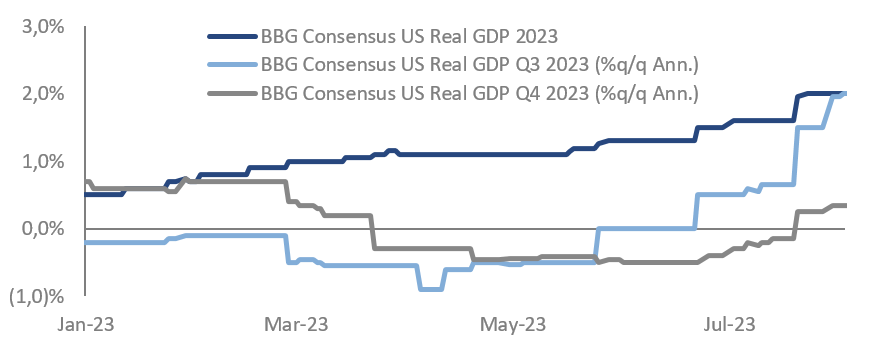

S’observa una tendència de creixement divergent, d’una banda, als Estats Units i el Japó, que sembla que estan resistint, en canvi, Europa i la Xina s’estan desaccelerant de manera important. També s’observa que en general el procés de desinflació continua, però això no impedeix que hi pugui haver algun repunt de la inflació (s’ha observat en les dades d’agost per l’impacte de l’augment de les matèries primeres).

Estats Units: les dades d’activitat continuen aguantant, però s’afebleixen lleugerament. S’observa un deteriorament de la Confiança del Consumidor. Els indicadors avançats suggereixen un creixement més feble en el futur, i tot i la pujada de tipus sembla que guanya per la possibilitat que l’economia nord-americana aconsegueixi controlar la inflació sense entrar en recessió o, en tot cas, només una recessió molt lleu. No s’esperen retallades de tipus per a aquest any i sembla que el mercat laboral es relaxa gradualment.