El mes de febrero ha sido para los mercados un período de consolidación de los niveles alcanzados desde principios de año, aunque se han producido algunas correcciones. Este mes ha estado marcado, como viene siendo habitual, por los datos de inflación y las reuniones de los bancos centrales, así como las posteriores intervenciones de sus miembros para remarcar que la batalla contra la inflación todavía no está ganada.

Crecimiento global

Teniendo en cuenta la previsión de desaceleración del crecimiento, existe el riesgo de una recesión en Estados Unidos y la zona euro para reducir la inflación a niveles objetivo de forma sostenible. Sin embargo, cada vez más, el mercado pone en precio la posibilidad de un soft landing.

En China, las políticas de covid cero, los desafíos en el sector inmobiliario y los precios más altos de las materias primas han llevado a un crecimiento muy débil en 2022.

Sin embargo, se espera que el crecimiento mejore de ahora en adelante, por el apoyo de las políticas y la reapertura de la economía, aunque existen riesgos a la baja, teniendo en cuenta el crecimiento más lento de las exportaciones por una demanda mundial más débil.

Inflación

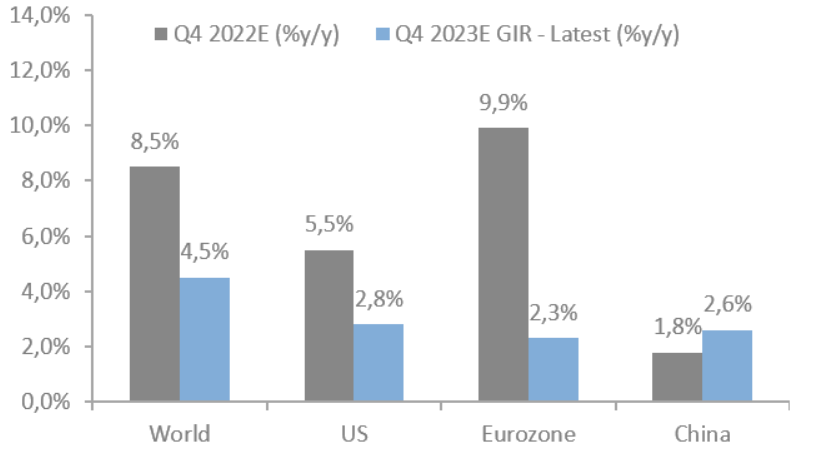

Se espera que la inflación se modere durante el 2023, pero persisten los riesgos a corto plazo de una mayor inflación.

Previsiones de inflación para 2023 en comparación con el 2022

Fuente: Goldman Sachs Asset Management

Parece que la inflación subyacente ha empezado a moderarse en Estados Unidos, impulsada por la reducción en los precios de los bienes a medida que mejoran los problemas de las cadenas de suministro, de una demanda más débil.

Sin embargo, para que la inflación baje hacia el objetivo de forma sostenible, es necesario ver un mercado laboral algo más débil, una moderación en el crecimiento de los salarios hacia el 3% – 3,5% y una mayor debilidad en los precios de la vivienda y los alquileres en los nuevos arrendamientos, que se transmiten a la inflación oficial de los alquileres con cierto desfase.

Política monetaria

Parece que los bancos centrales tendrán que continuar con una política monetaria restrictiva, en un entorno de crecimiento de momento positivo y una inflación alta y más después de los últimos datos macro fuertes en Estados Unidos y la tendencia a la desinflación que no avanza tan rápido como se esperaba.

Tanto la Fed como el BCE subieron los tipos 25 pb y 50 pb respectivamente, en las reuniones de principios de febrero, tal y como esperaban los mercados.

Actualmente, los mercados fijan un tipo del 5,1% como tasa máxima en Estados Unidos en el segundo trimestre de 2023; sin embargo, se esperan 35 pb de recortes de tipos a finales de 2023, en contraste con la proyección de la Reserva Federal que no prevé recortes para 2023 y un 4,1% a finales de 2024.

Renta variable

Tras las fuertes subidas este 2023 la visión es de mayor cautela en renta variable.

En línea con el entorno macro, los fundamentales de las empresas también se han ajustado: expectativa de BPA, el margen de beneficios se ha movido a la baja.

Los beneficios del cuarto trimestre han sido más débiles y el crecimiento de los beneficios ha sido negativo en los principales sectores. Las empresas han reducido las expectativas futuras, reflejando un mayor coste de materiales y mano de obra, y una menor demanda.

Dentro de un contexto de mayores incertidumbres junto a la debilidad esperada en los fundamentales de las empresas, la relación rentabilidad/riesgo está sesgada a la baja.

Renta fija

La renta fija ha puesto en precio unos tipos de interés finales más elevados, haciendo que este activo sea atractivo, a pesar de la volatilidad a corto plazo.

Una inflación persistente y unos bancos centrales con políticas monetarias agresivas pueden mantener los tipos reales en niveles elevados durante más tiempo.

El riesgo de tener duraciones largas no compensa los retornos en este entorno donde se pueden obtener buenos retornos con duraciones medias.