El mes de febrer ha estat per als mercats un període de consolidació dels nivells aconseguits des de principis d’any, tot i que s’han produït algunes correccions. Aquest mes ha estat marcat com ja és habitual per les dades d’inflació, i per les reunions dels bancs centrals, així com les posteriors intervencions dels seus membres per remarcar que la batalla contra la inflació encara no està guanyada.

Creixement global

Tenint en compte la previsió de desacceleració del creixement, existeix el risc d’una recessió als Estats Units i la zona euro per reduir la inflació a nivells objectiu d’una manera sostenible. Tot i així, cada cop més el mercat posa en preu la possibilitat d’un soft landing.

A la Xina, les polítiques de covid zero, els desafiaments en el sector immobiliari i els preus més alts de les matèries primeres han portat a un creixement molt feble el 2022.

No obstant això, s’espera que el creixement millori d’ara endavant, pel suport de les polítiques i la reobertura de l’economia, tot i que hi ha riscos a la baixa, tenint en compte el creixement més lent de les exportacions per una demanda mundial més feble

Inflació

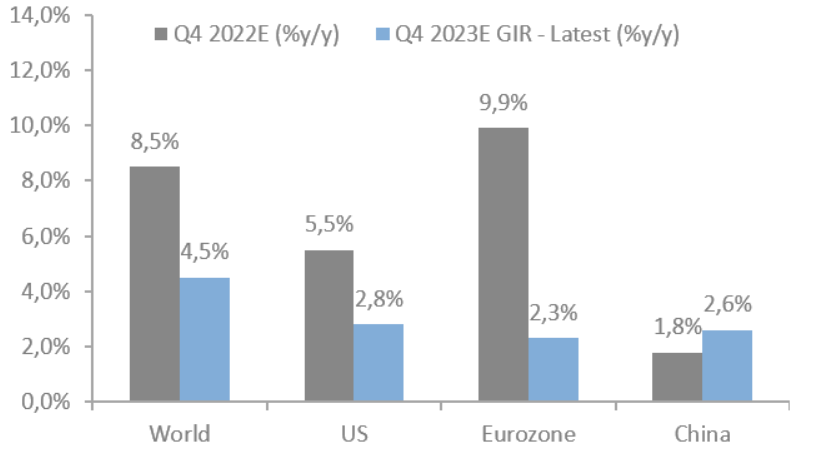

S’espera que la inflació es moderi durant el 2023, però persisteixen els riscos a curt termini d’una inflació més alta.

Previsions d’inflació per al 2023 en comparació del 2022

Font: Goldman Sachs Asset Management

Sembla que la inflació subjacent ha començat a moderar-se als Estats Units, impulsada per la reducció en els preus dels béns a mesura que milloren els problemes de les cadenes de subministrament, d’una demanda més feble.

No obstant això, perquè la inflació baixi cap a l’objectiu de manera sostenible, és necessari veure un mercat laboral una mica més feble, una moderació en el creixement dels salaris cap al 3% – 3,5% i una major feblesa en els preus de l’habitatge i els lloguers en els nous arrendaments, que es transmeten a la inflació oficial dels lloguers amb un cert decalatge.

Política monetària

Sembla que els bancs centrals hauran de continuar amb una política monetària restrictiva, en un entorn de creixement de moment positiu i una inflació alta, i més després de les darreres dades macro fortes als Estats Units i la tendència a la desinflació que no avança tan ràpid com s’esperava.

Tant la Fed com el BCE van apujar els tipus 25 pb i 50 pb respectivament, en les reunions de principis de febrer, tal com esperaven els mercats.

Actualment, els mercats fixen un tipus del 5,1% com a taxa màxima als Estats Units en el segon trimestre de 2023; no obstant això, s’esperen 35 pb de retallades de tipus a finals de 2023, en contrast amb la projecció de la Reserva Federal que no preveu retallades per al 2023 i un 4,1% a finals de 2024.

Renda variable

Després de les fortes pujades aquest 2023 la visió és de més cautela en renda variable.

En línia amb l’entorn macro, els fonamentals de les empreses també s’han ajustat: expectativa de BPA, el marge de beneficis s’ha mogut a la baixa.

Els beneficis del quart trimestre han estat més febles i el creixement dels beneficis ha estat negatiu en els principals sectors. Les empreses han reduït les expectatives futures reflectint un major cost de materials i mà d’obra, i una menor demanda.

Dins un context de més incerteses junt amb la feblesa esperada en els fonamentals de les empreses, la relació rendibilitat/risc està esbiaixada a la baixa.

Renda fixa

La renda fixa ha posat en preu uns tipus d’interès finals més elevats, i fa que aquest actiu sigui atractiu, tot i la volatilitat a curt termini.

Una inflació persistent i uns bancs centrals amb polítiques monetàries agressives poden mantenir els tipus reals en nivells elevats durant més temps.

El risc de tenir durades llargues no compensa els retorns en aquest entorn on es poden obtenir bons retorns amb durades mitjanes.