Durant el mes de juny, els mercats han tingut un comportament molt positiu, i destaca especialment el comportament dels mercats desenvolupats. A Europa, les rendibilitats del mes de juny van des del 3,09% mensual de l’índex alemany DAX, fins al 8,37% de l’índex italià FTSE MIB. Als Estats Units, els índexs de Wall Street han superat la rendibilitat mensual del 6%, exceptuant l’índex industrial Dow Jones. Destaca novament el bon comportament del sector tecnològic (des de principis d’any, el Nasdaq ha obtingut una rendibilitat del 31,73% fins al 30 de juny de 2023). Els mercats emergents, en especial els asiàtics, han quedat clarament enrere, si bé destaquen les rendibilitats dels mercats emergents llatinoamericans (l’índex MSCI dels mercats emergents llatinoamericans ha obtingut, durant el mes de juny, una rendibilitat de l’11%).

Macroeconomia i política monetària

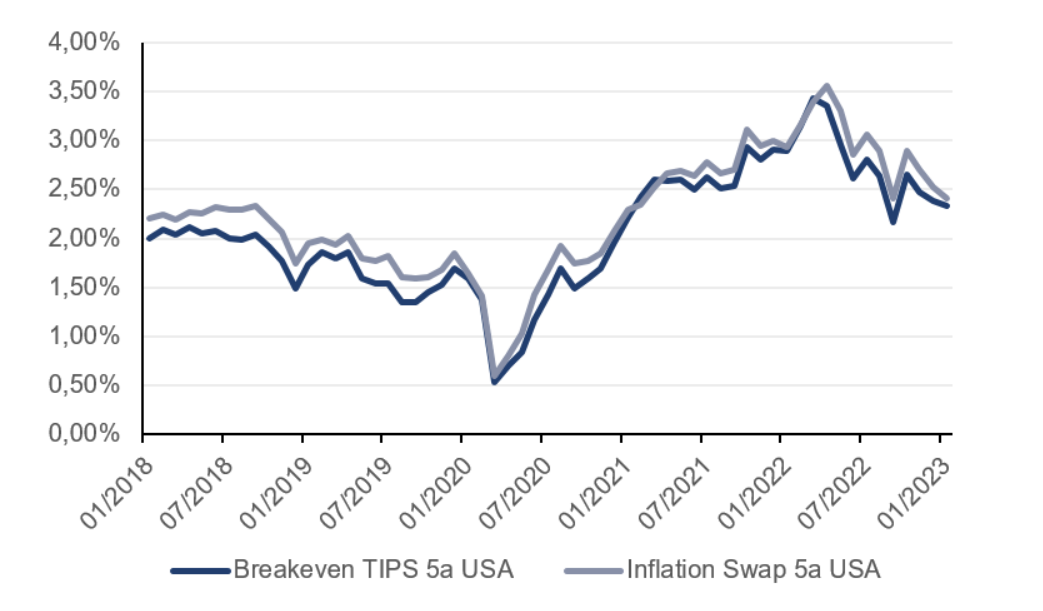

Els Estats Units: les dades d’activitat es mantenen, però s’afebleixen lleugerament. Per la seva banda, els indicadors avançats suggereixen un creixement més feble de cara al futur, amb un cert risc de recessió, però, si de cas, molt lleu. A més, la inflació s’alenteix gradualment. La Reserva Federal s’acosta al final del seu cicle de pujades i és poc probable que aquest any retalli els tipus d’interès, tenint en compte la rigidesa de la inflació. El mercat laboral també es relaxa gradualment, tot i que encara es manté en uns nivells massa elevats.