El mes de marzo los principales índices cerraban en positivo, consolidando las ganancias de principio de año y destacando el buen comportamiento de Europa: el Euro Stoxx subió casi un 4%. En Wall Street, también subieron los principales índices, aunque se quedaron por debajo de las rentabilidades europeas. El S&P 500 subió en torno al 3% y el Nasdaq un 2%. De nuevo, la evolución de los mercados ha estado marcada por las intervenciones de los bancos centrales, por los datos de inflación y por los conflictos geopolíticos. Durante este mes ha habido dos sorpresas en lo que se refiere a los bancos centrales. La primera fue la subida de tipos del Banco Central de Japón (BoJ), situándolos en terreno positivo por primera vez desde hace 17 años. Y la otra fue el Banco Central de Suiza, que sorprendía siendo el primero de los grandes bancos centrales que rebajaba los tipos de interés en 25 puntos y situaba el precio del dinero en un 1,5%, mostrándose optimista frente a la batalla contra la inflación.

Macroeconomía y política monetaria

El crecimiento en Estados Unidos se irá moderando, pero se mantendrá saludable. El riesgo de recesión se aleja (20-35%) y el escenario principal es el Soft Landing (aterrizaje suave). Europa se mantendrá con un crecimiento débil aunque está a punto de tocar fondo. El proceso de desinflación continuará, pero con cierta volatilidad a corto plazo. La clave este año será la flexibilización de la política monetaria.

Estados Unidos: El crecimiento del cuarto trimestre de 2023 se situó en el 3,2% interanual, pero al mismo tiempo el crecimiento de la suma de la oferta laboral y el crecimiento de la productividad estuvo en torno al 4,5% interanual. Esto explica por qué el mercado laboral siguió reequilibrándose y ahora se encuentra más o menos donde se encontraba en 2018-19.

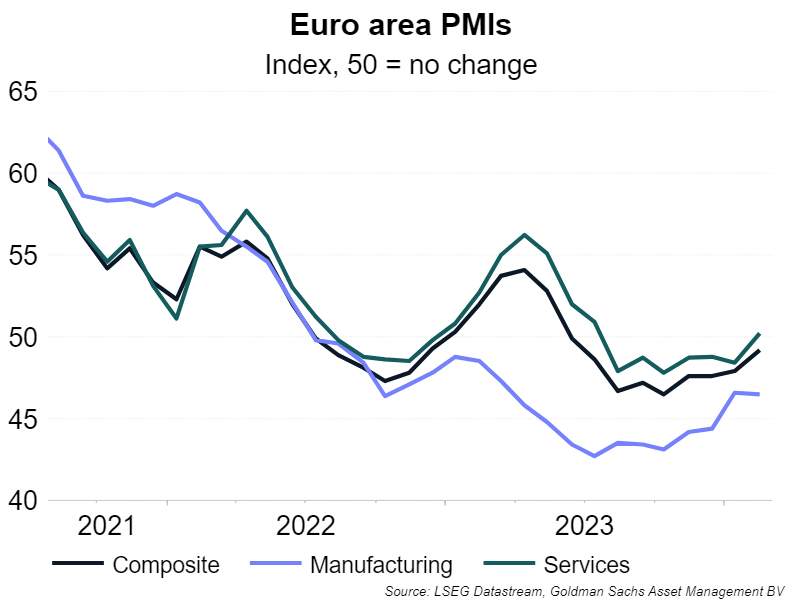

Europa: Se están viendo signos de mejora (brotes verdes) en Europa desde principios de año, aunque son frágiles. El PMI ha mejorado, pero el sentimiento económico aún ha descendido ligeramente. Sin embargo, el flujo de crédito está mejorando ligeramente, y el crecimiento de los salarios reales aún se encuentra por encima de la tendencia a largo plazo frente a un mercado laboral sólido. Todo esto hace descontar una mejora progresiva del crecimiento.