Diciembre fue un mes de consolidación en los principales mercados de renta variable tras las subidas excepcionales del mes de noviembre, cerrando así un año de fuertes subidas. Las citas clave del mes fueron sin duda las reuniones de los principales bancos centrales, que no decepcionaron a los analistas al poner punto final a sus políticas de subidas de tipos, iniciadas en el último año. Así, los mercados europeos cerraron subiendo a doble dígito. Concretamente, durante el 2023, el Eurostoxx 50 se revalorizó casi un 20%, destacando el buen comportamiento de las economías periféricas como España e Italia, así como la rentabilidad de la bolsa transalpina con una subida de casi el 30%. Desde Wall Street se vio la misma tendencia y los índices más beneficiados fueron el Nasdaq (índice tecnológico), que se revalorizó más de un 50% en 2023, y el S&P 500, que subió casi un 25%.

Los bancos centrales

Los bancos centrales dieron prácticamente por finalizada la política monetaria de subidas de tipos. Así, la Reserva Federal (Fed) cerraba el 2023 con el rango de los tipos en 5,25-5,5%. Lo que más sorprendió a los analistas fue la proyección de los tipos de cara al próximo año, en el que se veían descontados tres recortes de tipos de 25 pb cada uno de cara al 2024. En la rueda de prensa, el presidente de la Fed, Jerome Powell, se mostró optimista sobre la evolución de la inflación, sin que ello debiera implicar un incremento significativo del nivel de paro. El Banco Central Europeo mantuvo los tipos en 4,50%, 4,75% y 4,00%: el de operaciones principales de financiación, el de facilidad marginal de crédito y el de facilidad de depósito, respectivamente. En dicha ocasión no habló todavía abiertamente de ninguna fecha de inicio de recortes de los tipos para el 2024.

Las decisiones de los bancos centrales impactaron directamente en la rentabilidad del mercado de renta fija, tal como se vio claramente en el caso de los bonos gubernamentales. El 2023 ha sido un año muy positivo para el mercado de renta fija gracias a la subida de los precios en la recta final del año. La caída de la inflación y la mejora de las expectativas de cara al año que empieza han permitido que las rentabilidades de los bonos soberanos hayan subido con fuerza, situando el Treasury americano a 10 años en torno al 3,90% o el bono alemán a 10 años en niveles del 2%.

Los bancos centrales dieron prácticamente por finalizada la política monetaria de subidas de tipos. Así, la Reserva Federal (Fed) cerraba el 2023 con el rango de los tipos en 5,25-5,5%. Lo que más sorprendió a los analistas fue la proyección de los tipos de cara al próximo año, en el que se veían descontados tres recortes de tipos de 25 pb cada uno de cara al 2024. En la rueda de prensa, el presidente de la Fed, Jerome Powell, se mostró optimista sobre la evolución de la inflación, sin que ello debiera implicar un incremento significativo del nivel de paro. El Banco Central Europeo mantuvo los tipos en 4,50%, 4,75% y 4,00%: el de operaciones principales de financiación, el de facilidad marginal de crédito y el de facilidad de depósito, respectivamente. En dicha ocasión no habló todavía abiertamente de ninguna fecha de inicio de recortes de los tipos para el 2024.

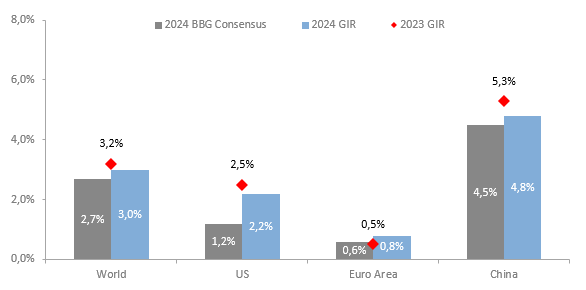

Previsiones de crecimiento global

Fuente: Goldman Sachs Asset Management

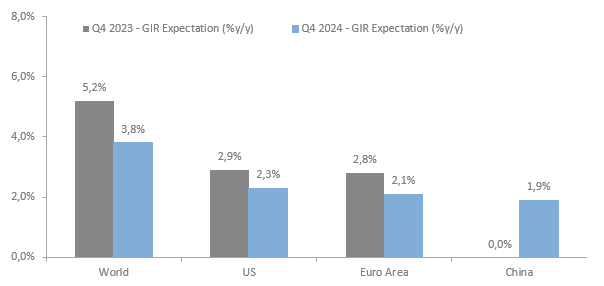

Previsiones de inflación 2024

Fuente: Goldman Sachs Asset Management

10 temas clave para el 2024

- Crecimiento en Estados Unidos: se retrasa el riesgo de recesión y la desaceleración del crecimiento aumentará con un riesgo de recesión por encima de la media (70% según el modelo de la Fed de NY).

- Divergencia de crecimiento: entre Estados Unidos, por un lado, y Europa y China por otro, aunque en los próximos trimestres podrían convergir.

- Inflación en los mercados desarrollados: seguirá el proceso de bajada de la inflación, pero con algún repunte durante el trayecto.

- Fed y BCE: proceso de subida de tipos finalizado por parte de ambos bancos centrales. Los tipos se mantendrán en estos niveles durante más tiempo del que descuenta el mercado durante el 2024.

- Deuda: rentabilidades atractivas tanto en Estados Unidos como en Europa.

- Crédito: rentabilidades atractivas tanto en Estados Unidos como en Europa con un nivel de tasas de impago en torno a la media.

- Renta variable: oportunidades de inversión fuera de las 7 magníficas, valor en la gestión activa.

- Divisas: posibilidad de depreciación del dólar.

- Asset allocation: mejora del atractivo de la renta fija. Podría ser interesante para cubrirse de la volatilidad de los mercados.

- Riesgos: recesión mundial, condiciones financieras restrictivas y escalada de los conflictos geopolíticos.