Durante el mes de junio, los mercados han tenido un comportamiento muy positivo, y destaca especialmente el comportamiento de los mercados desarrollados. En Europa, las rentabilidades de junio van desde el 3,09% mensual del índice alemán DAX hasta el 8,37% del índice italiano FTSE MIB. En Estados Unidos, los índices de Wall Street han superado la rentabilidad mensual del 6%, exceptuando el índice industrial Dow Jones. Destaca de nuevo el buen comportamiento del sector tecnológico (desde principios de año, el Nasdaq ha obtenido una rentabilidad del 31,73% hasta el 30 de junio de 2023). Los mercados emergentes, especialmente los asiáticos, han quedado claramente atrás, aunque destacan las rentabilidades de los mercados emergentes latinoamericanos (el índice MSCI de los mercados emergentes latinoamericanos ha obtenido, durante el mes de junio, una rentabilidad del 11%).

Macroeconomía y política monetaria

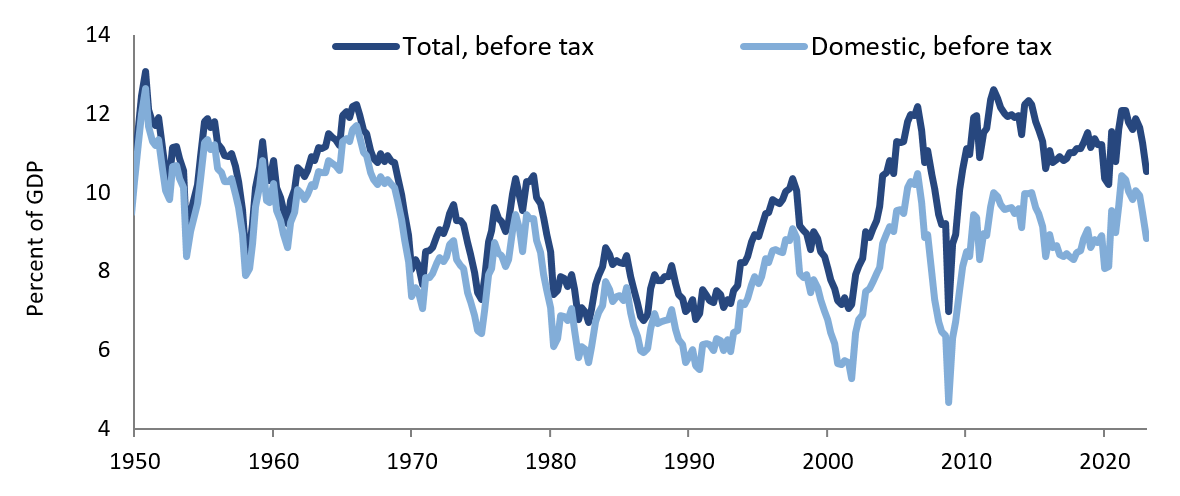

Estados Unidos: los datos de actividad se mantienen, pero se debilitan ligeramente. Por su parte, los indicadores adelantados sugieren un crecimiento más débil de cara al futuro, con cierto riesgo de recesión, pero, si acaso, muy leve. Además, la inflación se ralentiza gradualmente. La Reserva Federal se acerca al final de su ciclo de subidas y es poco probable que este año recorte los tipos de interés, teniendo en cuenta la rigidez de la inflación. El mercado laboral también se relaja gradualmente, aunque todavía se mantiene en unos niveles demasiado elevados.