1. Movimientos en los bancos centrales

El BCE, que ha sido con diferencia uno de los bancos centrales de los países desarrollados con más reticencias a endurecer la política monetaria, subió los tipos de interés 50 puntos básicos en la reunión del pasado 21 de julio, siendo más agresivo de lo que inicialmente había planteado. Por otro lado, Lagarde abogó por un enfoque de “reunión a reunión” en lo que concierne a nuevas subidas, aumentando su margen de actuación según la evolución de los datos económicos. Por otro lado, también se desveló la aprobación del instrumento antifragmentación europeo, con nombre técnico TPI (Transmission Protection Instrument). Dicha herramienta permitirá al organismo comprar deuda de países de la Eurozona cuya prima de riesgo se dispare.

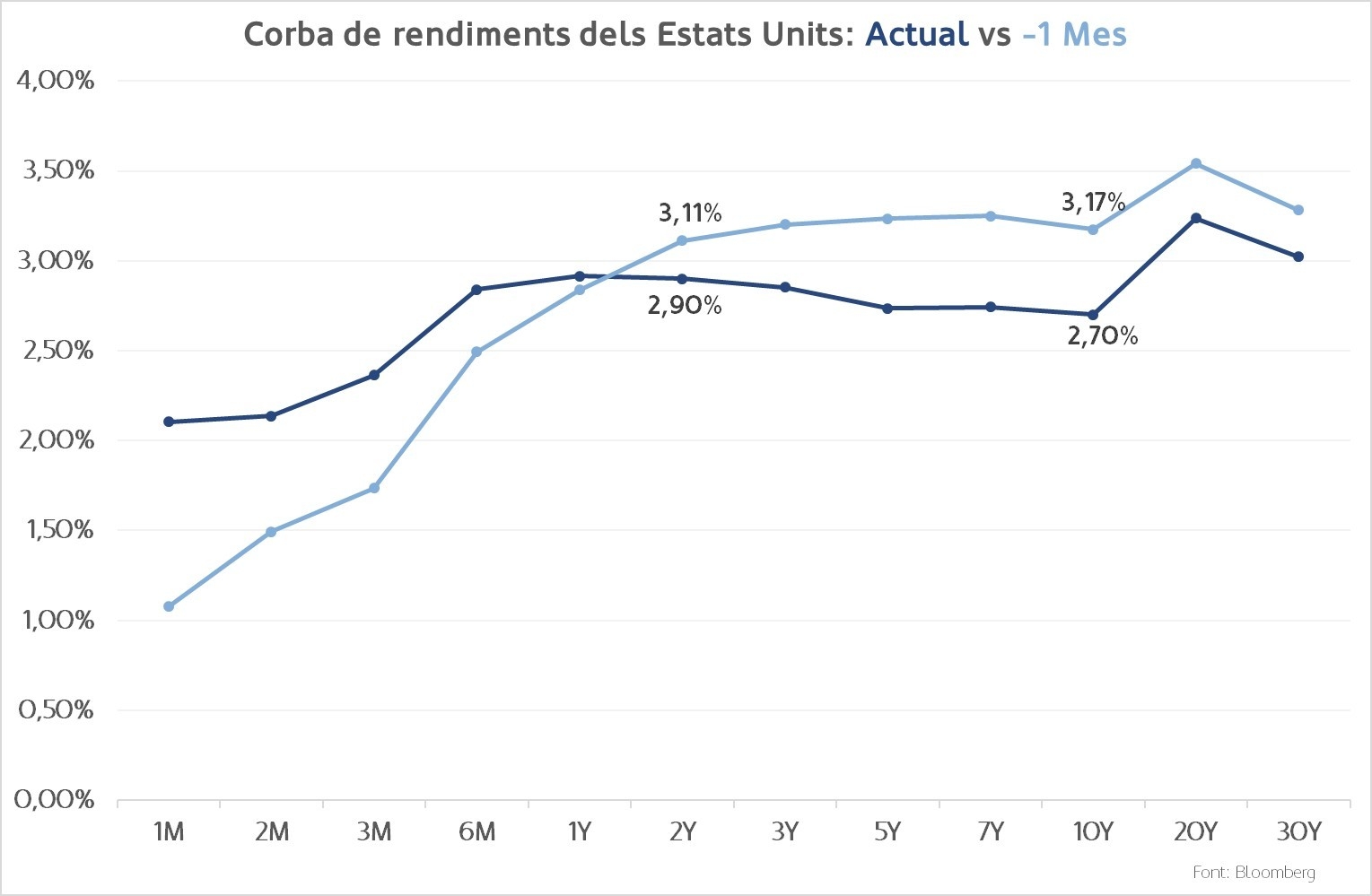

Por su parte, la reunión de la FED dio continuidad a la restricción monetaria sin sorprender al mercado, ya que el aumento del precio del dinero se fijó en 75 puntos básicos. La entidad situó el tipo de interés oficial en el rango del 2,25%-2,50% por decisión unánime, siendo éste el considerado como neutral para la economía estadounidense. Tal y como hizo el BCE, Powell señaló que no proporcionarán un guidance tan claro como hasta ahora, reconociendo una mayor preocupación por la evidente desaceleración de los datos macroeconómicos.