1. Moviments dels bancs centrals

El BCE, que ha estat amb diferència un dels bancs centrals dels països desenvolupats amb més reticències a endurir la política monetària, va pujar els tipus d’interès 50 punts bàsics a la reunió del 21 de juliol passat, sent més agressiu del que inicialment havia plantejat. D’altra banda, Lagarde va advocar per un enfocament de “reunió a reunió” pel que fa a noves pujades, augmentant el marge d’actuació segons l’evolució de les dades econòmiques. D’altra banda, també es va revelar l’aprovació de l’instrument antifragmentació europeu amb nom tècnic TPI (Transmission Protection Instrument). Aquesta eina permetrà a l’organisme comprar deute de països de l’Eurozona la prima de risc dels quals es dispari.

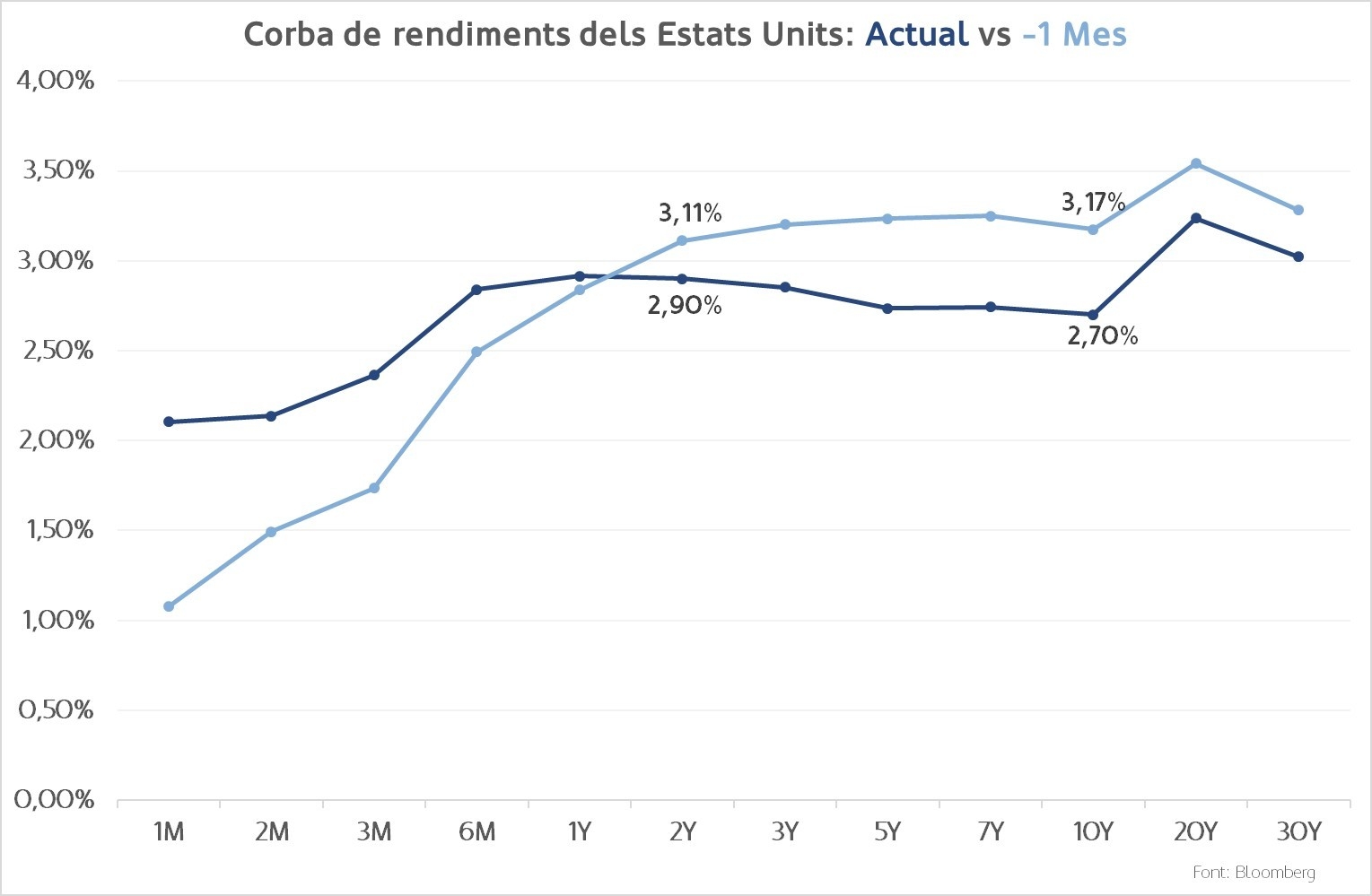

D’altra banda, la reunió de la FED va donar continuïtat a la restricció monetària sense sorprendre el mercat, ja que l’augment del preu del diner es va fixar en 75 punts bàsics. L’entitat va situar el tipus d’interès oficial en el rang del 2,25%-2,50% per decisió unànime, sent aquest el considerat neutral per a l’economia nord-americana. Tal com va fer el BCE, Powell va assenyalar que no proporcionaran un guidance tan clar com fins ara, reconeixent una preocupació més gran per l’evident desacceleració de les dades macroeconòmiques.