Perspectivas de Mercado Junio 2023

7 Junio de 2023

Después de que haya habido unos mercados bastante volátiles durante el mes de mayo, centrados en la publicación de unos datos macroeconómicos más débiles y en las negociaciones en Estados Unidos para elevar el techo de la deuda (que finalmente se aprobó), el Euro Stoxx 50 ha descendido durante el mes de mayo un -3,24% (del 28.04.2023 al 31.05.2023), y el S&P 500, en cambio, ha subido ligeramente un +0,25% durante el mismo período. Por su parte, el Nasdaq, el índice tecnológico estadounidense, destaca con una subida mensual del +5,80%.

Macroeconomía y política monetaria

Se prevé un crecimiento débil en Estados Unidos, con un riesgo elevado de ligera recesión a consecuencia de la política monetaria restrictiva que ha habido hasta ahora, y unos estándares crediticios más estrictos, que pesan sobre la actividad económica.

En la zona euro, el crecimiento también se espera que sea más débil, con un alto riesgo de recesión leve. Alemania, la principal economía de la zona euro, ya ha entrado en recesión técnica tras registrar dos trimestres negativos consecutivos (el PIB se contrajo un -0,3% entre enero y marzo). La economía alemana se ha visto afectada por la subida de los precios, que han afectado al consumo. Sin embargo, el crecimiento global debería beneficiarse de la mejora del crecimiento en China (hay una previsión de crecimiento de un +5,5-6% en 2023, y se beneficiaría de la reapertura y la política de soporte).

Se espera que la inflación se vaya moderando, pero todavía se mantendrá relativamente elevada a corto plazo, especialmente en Europa y el Reino Unido. En Estados Unidos, la inflación debería moderarse este 2023, pero persisten los riesgos a corto plazo de una inflación elevada, teniendo en cuenta la fortaleza de los servicios básicos y cierto repunte en los precios de los automóviles de segunda mano.

En el ámbito de la política monetaria, se prevé que la Reserva Federal de Estados Unidos haga una pausa en la subida de los tipos de interés, pero no se esperan recortes para este 2023 (a diferencia del mercado, que descuenta alguna bajada). En la zona euro, se espera que el Banco Central Europeo siga subiendo sus tipos de interés hasta el 3,75% antes de hacer una pausa.

Actualización de la situación de China

Con la salida de China de su política cero covid, se espera que el consumo lidere la recuperación de la actividad económica este 2023.

También se prevé un modesto repunte de la inflación subyacente hasta el 1,1% este año, ya que las presiones salariales siguen siendo moderadas y las empresas parecen estar dispuestas a fijar precios más altos.

Por otra parte, el impacto negativo del mercado de la vivienda sobre el crecimiento debería disminuir gradualmente.

Los riesgos en las perspectivas económicas se han vuelto más equilibrados gracias a una recuperación más rápida de la covid y a los signos de estabilización en el sector inmobiliario.

Las principales incertidumbres que pesan sobre las expectativas son la voluntad de los consumidores chinos de gastar sus ahorros excedentes y las perspectivas, aún inciertas, del sector inmobiliario. El hecho de que exista una intensificación de los riesgos geopolíticos podría pesar sobre la inversión.

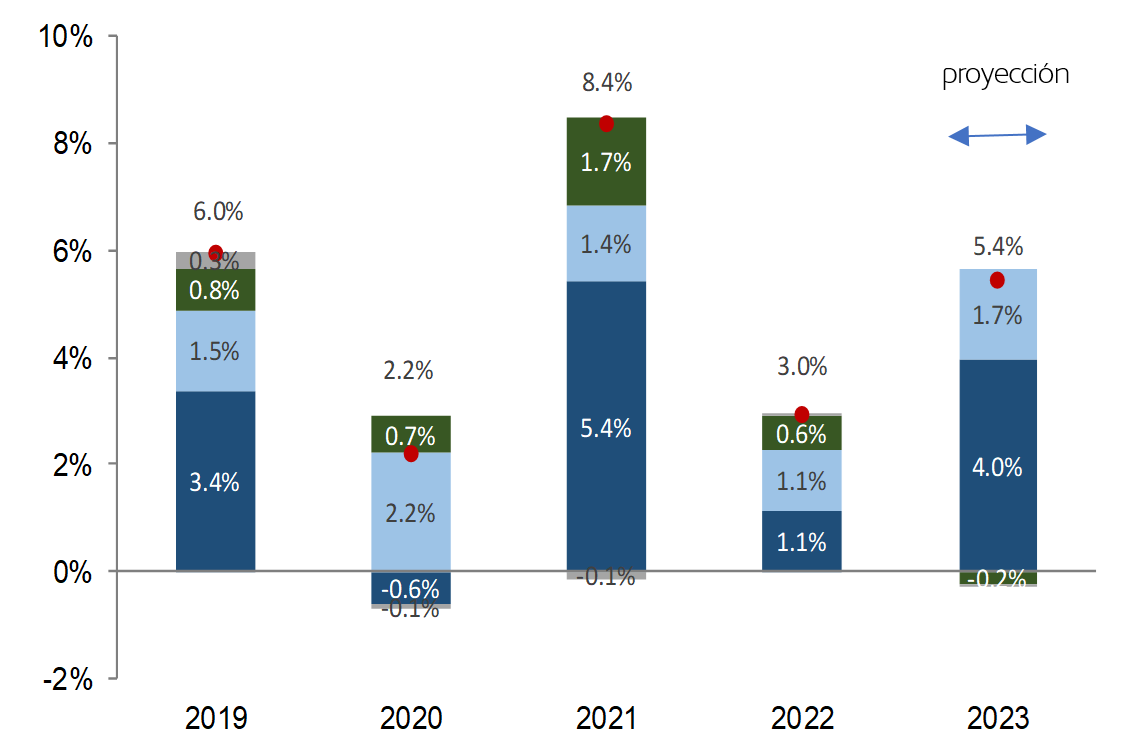

Proyecciones del crecimiento del PIB (% anualizado)

Fuente: Goldman Sachs Asset Management

Renta Variable

El riesgo bajista se ha mantenido alto con la elevada incertidumbre macroeconómica, política y de los beneficios de las empresas. La posible propagación de la crisis bancaria regional a la economía en general, a través de unas normas de préstamo bancario más estrictas, puede acabar afectando a las perspectivas de crecimiento económico y aumentar el riesgo de recesión. Hasta ahora, la renta variable ha resistido relativamente bien, a pesar de estos vientos en su contra. Los sectores altamente apalancados son los más vulnerables.

En un contexto de mayores incertidumbres, junto con la debilidad esperada en los fundamentos microeconómicos, mantenemos la posición de cautela y de infraponderación en renta variable.

Renta Fija

La renta fija ha ajustado unos tipos menos elevados y las rentabilidades se han moderado.

Los diferenciales de crédito, que se ampliaron con la inestabilidad financiera provocada a raíz de la quiebra del Silicon Valley Bank, han abierto oportunidades en el crédito de grado de inversión. Aunque las ampliaciones se han moderado durante el mes de abril, seguimos pensando que es interesante seguir construyendo cartera en deuda corporativa de alta calidad.