Perspectives de marché juin 2023

7 June de 2023

Au mois de mai, on a pu observer des marchés assez volatiles, ont suivi de très près la publication d’indicateurs macroéconomiques plus faibles et les négociations qui se sont déroulées aux États-Unis pour relever le plafond de la dette (qui a finalement été approuvé). Dans ce contexte, l’Euro Stoxx 50 est retombé de -3,24% (du 28/04/23 au 31/05/2023) en mai, alors que l’S&P 500 a légèrement avancé de +0,25% au cours de la même période. Pour ce qui concerne le Nasdaq, l’index technologique nord-américain se fait remarquer avec une hausse mensuelle de +5,80%.

Macroéconomie et politique monétaire :

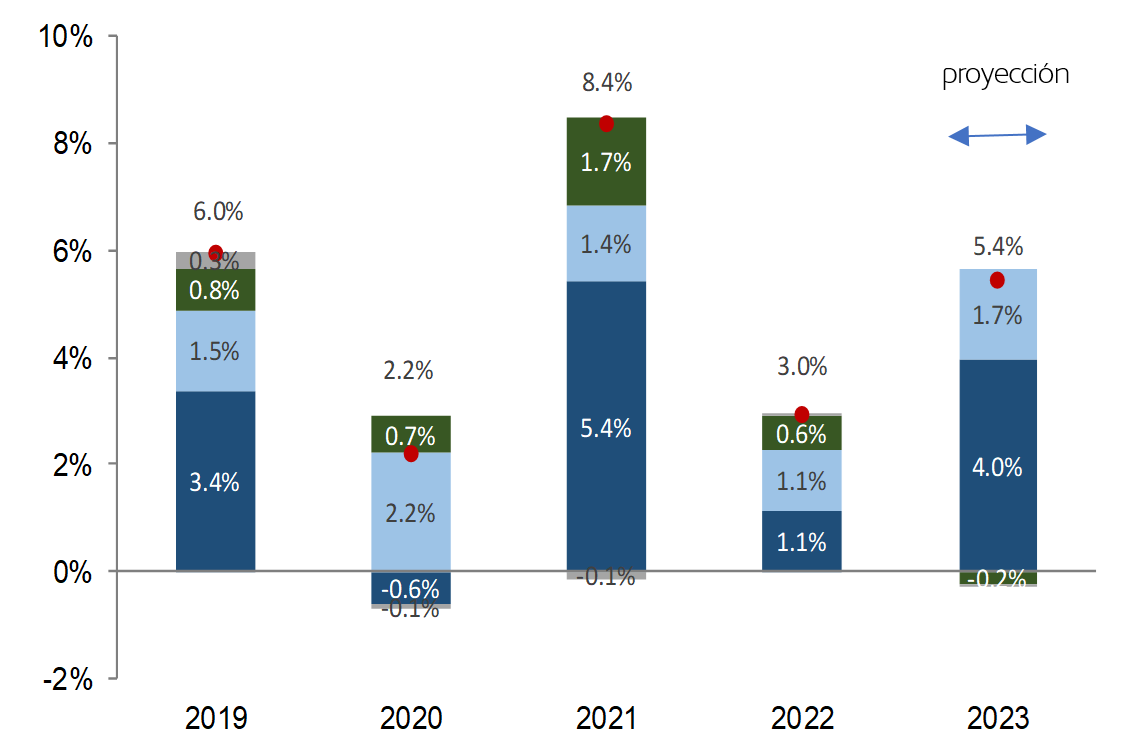

Aux États-Unis, une croissance faible est attendue, avec un risque élevé de récession légère en raison de la politique monétaire restrictive appliquée jusqu’à présent et des standards de crédit plus stricts qui pèsent sur l’activité économique.

Dans la zone euro, une croissance également plus faible est attendue, avec un risque élevé de récession légère. L’Allemagne, principale économie de la zone euro, est déjà entrée en récession technique après avoir enregistré deux trimestres négatifs consécutifs (le PIB s’est contracté -0,3% entre le mois de janvier le mois de mars). L’économie allemande a été affectée par la hausse des prix, ce qui a perturbé la consommation. Malgré tout, la croissance globale devrait tirer profit de l’amélioration de la croissance de la Chine, qui affiche une prévision de croissance de l’ordre de 5,5 % à 6 % en 2023, grâce à la réouverture et à la politique de soutien.

Une modération de l’inflation est attendue, mais celle-ci sera encore relativement élevée à court terme, notamment en Europe et au Royaume-Uni. Aux États Unis, si l’inflation devrait se modérer en 2023, les risques à court terme d’une inflation élevée persistent, compte tenu de la solidité des services de base et d’une légère remontée des prix des automobiles d’occasion.

Dans le domaine de la politique monétaire, une pause de la Réserve fédérale des États-Unis est attendue pour ce qui concerne la hausse des taux d’intérêt, sans pour autant attendre des baisses pour cette année 2023 (contrairement au marché qui accuse quelques reculs). Dans la zone euro, la Banque centrale européenne devrait continuer d’augmenter les taux d’intérêt jusqu’à +3,75% avant d’entamer une pause.

Mise à jour de la situation en Chine

La Chine n’appliquant plus sa politique zéro Covid, la consommation devrait impulser la récupération de l’activité économique pendant l’année 2023.

Pendant cette année est également prévue une nouvelle hausse modérée de l’inflation sous-jacente qui devrait avancer jusqu’à 1,1 %. En effet, les pressions salariales continuent d’être modérées et les entreprises semblent vouloir fixer des prix plus élevés.

Par ailleurs, une baisse progressive de l’impact négatif du marché du logement sur la croissance est attendue.

On observe des risques plus équilibrés dans des perspectives économiques grâce à une récupération plus rapide de la crise de la Covid et aux signes de stabilisation du secteur immobilier.

La question de savoir si les consommateurs chinois vont dépenser leurs économies excédentaires et si les perspectives encore incertaines du secteur immobilier se réaliseront, rend les attentes moins précises. L’intensification existante des risques géopolitiques pourrait poser sur l’investissement.

Projections de la croissance du PIB (% annuel)

Source : Goldman Sachs Asset Management

Revenu variable

Les bourses ont connu un début d’année positif des deux côtés de l’Atlantique, avec le soutien d’indicateurs macro résistants. Les résultats du premier trimestre des entreprises ont été meilleurs que prévu. Nous entrons maintenant dans la dernière phase d’une politique monétaire restrictive et les actifs de risques devront maintenant faire face à de nombreuses incertitudes, à mesure que le PIB réel est en recul et que les évaluations s’élèvent, notamment aux États-Unis.

Une croissance plus faible est attendue, ainsi qu’un éventuel affaiblissement des résultats commerciaux. C’est pour cela que nous préférons rester prudents pour ce qui concerne l’actif à revenu variable.

Revenu fixe

Le revenu fixe reste attractif, surtout à la fin du cycle des remontées des taux d’intérêt et en raison d’indicateurs d’inflation parmi les meilleurs d’Europe.

À court terme, les indicateurs macro-économiques résistent et l’inflation reste relativement élevée, mais prend clairement le chemin de la modération. Le marché montre encore dans les prix des baisses des taux d’intérêt aux États-Unis au cours du deuxième trimestre 2023 (bien que cela diminue de plus en plus), et nous ne pensons pas que cela se produira pendant cette année.

Nous maintenons une approche positive concernant les stratégies de durée aux États-Unis et en Europe pour la fin de l’année, à mesure que s’approche la fin du cycle des remontées des taux d’intérêt et après avoir observé des analyses de l’inflation plus optimistes dans toute l’Europe.