Perspectives de marché – Avril 2024

11 June de 2024

Au mois de mai, les principaux indices ont réussi à clôturer le mois en positif, rompant la tendance du mois précédent. L’événement le plus remarquable a été la forte récupération des indices américains. L’indice technologique Nasdaq a augmenté de presque 7%, soutenu par les bons résultats des grandes valeurs technologiques.

Les marchés sont encore une fois restés très attentifs à l’évolution des taux d’inflation, thème clé pour la prise de décision des banques centrales. Dans la zone euro, les derniers taux d’inflation se sont élevés à 2,6%, remontant plus que prévu, et se sont éloignés de l’objectif de la Banque centrale européenne de 2%. Aux États-Unis, l’inflation s’est légèrement modérée par rapport au mois précédent (-1 pb) et s’est élevée à 3,4%.

Dans ce contexte, les revenus fixes gouvernementaux ont continué à augmenter. Par conséquent, les bons du Trésor américains à 10 ans ont été cotés à des niveaux atteignant 4,63% et ont clôturé le mois au-dessous des niveaux de 4,50%. La même tendance a été observée en Europe, où les bons du Trésor allemands à 10 ans sont arrivés à dépasser les 2,70% et ont clôturé le mois légèrement sous ce taux.

Macroéconomie et politique monétaire

La croissance aux États-Unis devrait se modérer, tout en se maintenant saine. En Europe, la croissance va rester faible, mais elle continue à donner des signaux indiquant qu’elle est au plus bas. Le processus de désinflation va se poursuivre, mais avec une certaine volatilité à court terme. L’assouplissement de la politique monétaire, surtout aux États-Unis, est davantage incertain.

États-Unis : Le PIB du 1er trimestre a augmenté de 1,6%, la demande interne s’est maintenue forte au premier trimestre et il y a eu une accélération de l’inflation. Les taux élevés d’immigration indiquent une croissance de l’offre globale d’emploi, ce qui devrait entraîner un relâchement de la pression inflationniste ; d’autre part, la croissance de la demande devrait décélérer en raison de la hausse du taux d’épargne moyen, qui va déboucher sur une modération de la croissance. Le cycle d’assouplissement de la politique monétaire a été retardé en raison de la hausse de l’inflation au premier trimestre et la Fed devrait commencer à appliquer la première réduction des taux au cours du second semestre 2024.

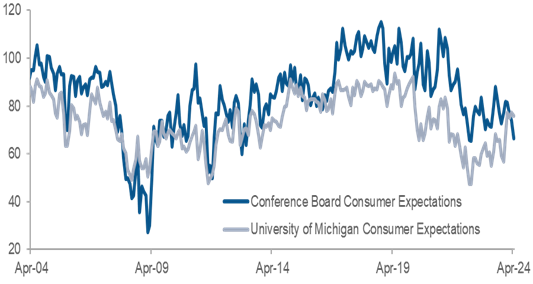

Les attentes des consommateurs aux USA

Source : Goldman Sachs Asset Management

Europe : Les données macro indiquent que les signes d’amélioration (pousses vertes) en Europe sont en train de devenir très forts. En avril, le PMI composé a augmenté de 1,1 point jusqu’à 51,4 (zone d’expansion). Les revenus des ménages vont continuer à recevoir le soutien d’une forte croissance des salaires nominaux et de la baisse de l’inflation. Ainsi cette amélioration de la situation, soutenue par un assouplissement de la politique monétaire, devrait entraîner une amélioration progressive de la croissance, à condition que le marché du travail tienne bon.

Chine : La croissance du PIB du premier trimestre a dépassé l’objectif officiel des 5% (5,3%) grâce au secteur des exportations. Dans le PMI d’avril, les composants de la fabrication étaient relativement forts, tandis que le développement des services s’est grandement ralenti. Les principales tendances en défaveur de la croissance à court terme proviennent de la crise immobilière. À moyen terne, le principal risque pour la croissance provient de la faible confiance des entreprises en raison de l’interventionnisme de l’État et de l’incertitude réglementaire. Avec le PIB du premier trimestre au-dessus de l’objectif, les autorités ne sont pas pressées d’ajouter de nouvelles mesures d’encouragement, qui se sont centrées sur le versant fiscal. Dans ce contexte, l’IPC général se situe autour de zéro et le risque est plus déflationniste.

Japon : Le PMI composé au Japon a atteint le niveau le plus élevé depuis mai 2023, après avoir augmenté jusqu’à 52,6 points grâce à une hausse, dans l’industrie manufacturière comme dans le secteur des services. La consommation devrait s’améliorer grâce à la meilleure croissance des salaires réels. En ce qui concerne l’inflation sous-jacente, celle-ci est demeurée stable à 2,2% en avril, et la BoJ (Banque centrale du Japon) a adopté une approche de data dependency (dépendante des données). Cette année, la croissance devrait être supérieure au potentiel, grâce à la solidité du marché du travail, à l’amélioration du climat des affaires et à une politique monétaire souple.

Taux de chômage au Japon

Source : Goldman Sachs Asset Management

Perspectives de marché

En ce qui concerne le marché des revenus variables, le scénario de désinflation attendu, l’anticipation d’un cycle de relâchement des taux d’intérêt (bien qu’en retard), un scénario de soft landing (atterrissage en douceur) et l’accélération de la croissance des bénéfices par action constituent un scénario favorable pour les revenus variables. La croissance des bénéfices devrait s’accélérer davantage cette année et s’étendre en dehors des 7 magnifiques*. Aux USA, il y a eu une bonne période de résultats au premier trimestre, 79% des entreprises dépassent 9,5% de moyenne de bénéfices. Les valorisations sont élevées, mais elles concernent principalement les grandes entreprises technologiques. Le marché a relativement bien fait face aux attentes de baisse des taux plus faibles que prévues, puisque les perspectives de croissance des bénéfices ont pris de la vitesse et de l’amplitude. En effet, le sentiment des investisseurs est neutre. Notre positionnement en revenus variables est neutre, avec une préférence pour les petites entreprises pour leur sous-évaluation. Malgré les incertitudes en ce qui concerne la Chine, les évaluations attrayantes commencent à nous pousser à la considérer comme une zone attrayante pour commencer à y faire des investissements.

En ce qui concerne l’actif de revenus fixes, nous gardons une vision positive à moyen terme, étant donné que les taux devraient finir par augmenter, mais l’attente sera retardée, ce qui va provoquer de la volatilité à court terme, surtout si des hausses dans les données d’inflation sont observées.

Quant au crédit, aux États-Unis, il y a eu une forte demande de bons d’entreprise de la part des investisseurs, encouragée par le rendement. La résilience économique des USA, la déflation et les prochaines baisses de taux de la Fed soutiennent l’actif ; malgré tout, les différentiels de crédit des USA, que ce soit en raison du degré d’investissement (IG) ou en raison du High Yield, sont serrés par rapport aux normes historiques. En Europe, la probabilité d’une croissance économique plus bénigne à moyen terme est en hausse et le processus de désinflation devrait se poursuivre (malgré une légère hausse dans les dernières données d’inflation). Ce fait justifie les réductions de taux cette année, qui commenceront en juin.

Suite aux hausses des courbes, les revenus fixes gouvernementaux sont situés à des niveaux d’entrée attrayants. C’est pour cela que nous insistons sur la recommandation de neutre à positive, en maintenant une exposition de durée moyenne (3-5 ans).

D’autre part, il existe un risque de ralentissement de la baisse des taux par la Fed et le coût du refinancement va augmenter à mesure que les émissions à taux bas arriveront à échéance. Le durcissement des normes d’octroi de prêt de la part des banques et le ralentissement attendu de la croissance nous poussent à être plus prudents par rapport au crédit de faible qualité. En ce qui concerne le crédit IG, nous restons neutres, bien que les spreads de crédit soient serrés par rapport aux normes historiques. Le carry reste attractif pour l’IG.

* 7 magnifiques : Les entreprises Apple, Microsoft, Alphabet, Amazon, Meta, Nvidia et Tesla sont dénommées « Les sept magnifiques » en raison de leur comportement sur les marchés.