L’été 2024, marqué par la volatilité des marchés

2 September de 2024

Le mois d’août a été marqué par l’incertitude sur l’avenir de la politique monétaire, les données macroéconomiques aux États-Unis et les fluctuations du marché des revenus variables. Les principales bourses mondiales ont été fortement affaiblies par les données macroéconomiques américaines suggérant une possible récession. En juillet, le taux de chômage est passé de 4,1 % à 4,3 %, une légère augmentation qui révèle une tendance inquiétante. Bien que le niveau reste bas, c’est la tendance à la hausse qui est préoccupante, d’autant plus que les créations d’emplois n’ont pas été à la hauteur des attentes. Cette situation a suscité des craintes au niveau mondial et a conduit à ce que l’on appelle le « lundi noir », en référence à la séance du 5 août, au cours de laquelle les marchés boursiers nord-américains, européens et asiatiques ont subi de fortes baisses. La bourse japonaise a été la plus touchée, avec une chute de 12,40 % en l’espace d’une séance, également affectée par les hausses de taux d’intérêt de la BoJ. Toutefois, le marché s’est rapidement redressé et, en l’espace de deux semaines, les principaux indices, tels que le S&P 500, le Nasdaq, l’Eurostoxx 50 et le Nikkei, ont déjà dépassé les niveaux du début du mois grâce à des données plus encourageantes en matière de croissance économique et d’inflation.

Les banques centrales ont de nouveau été au centre de l’attention, le marché se concentrant sur les éventuelles baisses de taux d’intérêt de la Réserve fédérale (Fed) et de la Banque centrale européenne (BCE). Jusqu’à présent, les deux banques centrales ont maintenu leurs taux d’intérêt inchangés lors de leurs réunions mensuelles, mais l’accent est mis sur d’éventuelles réductions des taux d’intérêt en septembre, en raison d’une inflation plus modérée des deux côtés de l’Atlantique. En revanche, d’autres banques centrales ont modifié les prix de l’argent. La Banque d’Angleterre a procédé à sa première baisse depuis 2020, avec une réduction de 25 points de base. En revanche, la Banque du Japon a relevé ses taux d’intérêt de 15 points de base, les portant au-dessus de 0 % pour la première fois depuis 2010.

En raison des craintes de récession aux États-Unis, de la chute des principaux indices boursiers et des anticipations de baisse des taux de la BCE et de la Fed, les prix des marchés à revenu fixe des principales économies développées ont augmenté de manière significative, tandis que les rentabilités ont baissé. Le rendement du treasury américain à 10 ans est tombé à 3,79 %. En Europe, les tranches courtes ont également reflété les baisses de taux à venir, avec l’obligation espagnole à 2 ans à 2,63 % et l’allemande à 2,33 %.

Macroéconomie et politique monétaire

Global : La croissance aux États-Unis devrait se modérer, mais rester positive. En Europe, les signes d’une amélioration du rythme de croissance se multiplient. La Chine a besoin de plus de stimulants pour parvenir à un redressement économique. La désinflation devrait se poursuivre au cours du second semestre 2024. L’incertitude politique augmente, compte tenu des élections présidentielles aux États-Unis et du résultat des élections législatives anticipées en France.

États-Unis : La croissance s’est modérée au premier semestre, sous l’effet du ralentissement de la consommation. La faiblesse récente des données sur le logement entraîne des risques de baisse de l’investissement résidentiel. Toutefois, un niveau élevé d’immigration et des conditions financières plus souples devraient soutenir la croissance à court terme. Un atterrissage en douceur est le scénario de base, mais le risque de récession reste supérieur à la moyenne. La désinflation devrait se poursuivre au second semestre de 24. D’autre part, nous pensons que la Fed commencera à abaisser les taux d’intérêt au second semestre de 2024 (septembre) grâce à une inflation plus faible et à un marché du travail moins tendu.

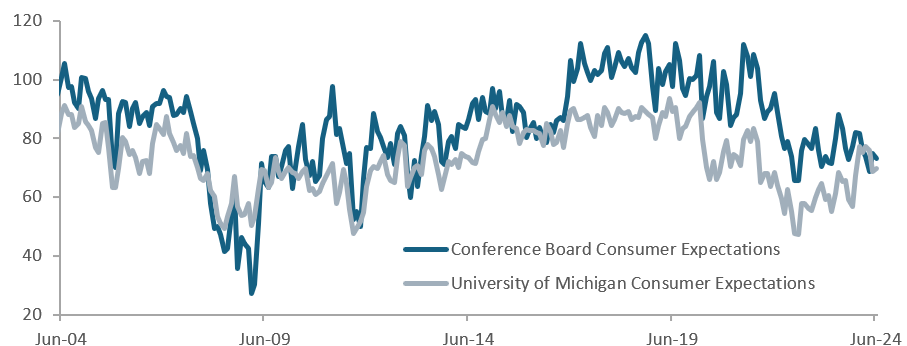

Attentes de consommation aux USA

Source : Multi Asset Solutions Goldman Sachs, Global Investment Research Goldman Sachs

Europe : Une amélioration de la dynamique de croissance peut être observée. Le revenu réel des ménages continuera d’être soutenu par une solide croissance des salaires nominaux et une baisse de l’inflation. Toutefois, la masse monétaire devrait diminuer progressivement au cours de l’année. Cette combinaison devrait améliorer progressivement la croissance. Toutefois, pour que cela se produise, le marché du travail devra rester relativement résistant. À mesure que la croissance s’accélérera et soutiendra la productivité, le risque d’un refroidissement du marché du travail diminuera.

La BCE a réduit ses taux de 25 points de base en juin, comme prévu, sans donner beaucoup d’indications sur ce qu’elle fera à l’avenir. Nous prévoyons que la BCE réduira ses taux d’intérêt davantage que la Fed cette année.

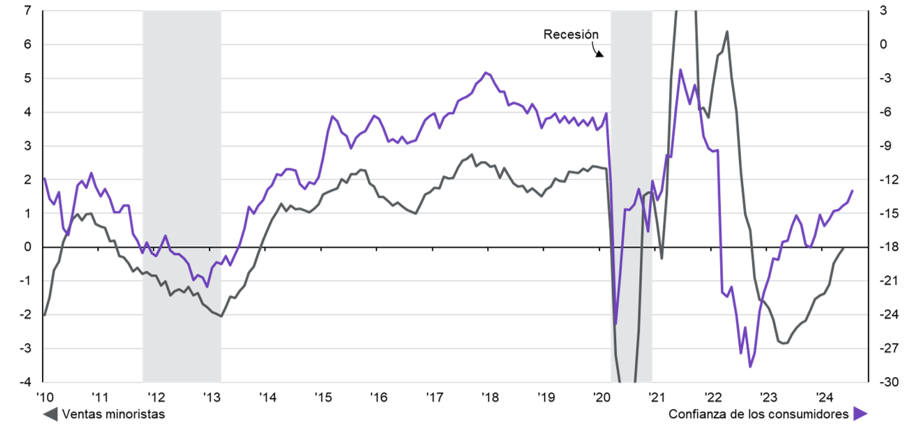

Ventes au détail et confiance des consommateurs dans la zone euro

Source : Commission européenne, Eurostat, LSEG Datastream, J.P. Morgan Asset Management

Perspectives de marché

Le marché des revenus variables reste résistant. Malgré une volatilité accrue face aux signes de ralentissement aux États-Unis, où la désinflation devrait se poursuivre, des attentes de croissance des bénéfices des entreprises et l’expectative d’une politique monétaire moins restrictive font que le scénario pour le revenu variable soit constructif.

Notre positionnement en revenu variable est neutre, avec une préférence pour les petites entreprises en raison de leur sous-évaluation et du revenu variable européen.

Les revenus variables européens sont à la traîne en termes de valorisation. Une amélioration de la combinaison croissance/inflation, ainsi que le changement de politique monétaire initié par la BCE en prévision d’une réduction plus rapide des taux, pourraient favoriser une meilleure performance des marchés de la zone euro. D’autre part, la composition sectorielle des indices européens (moins d’IA, plus de consommation) offre une diversification par rapport aux indices américains.

Pour ce qui est de l’actif à revenu fixe, nous gardons une vision positive à moyen terme, dans un environnement de baisse des taux qui s’amorce au second semestre de l’année. Une combinaison de perspectives macroéconomiques positives, de banques centrales qui assouplissent leur politique monétaire et de niveaux de différentiels de crédit ajustés nous font rester neutres en matière de crédit.

Face au changement attendu de la politique monétaire aux États-Unis, après avoir observé un resserrement du marché du travail, les revenus fixes d’État ont opéré un mouvement de resserrement des rentabilités. Nous pensons que ce mouvement devrait se poursuivre et nous maintenons notre recommandation positive, avec une durée moyenne (3-5 ans) en dette gouvernementale. Quant au crédit IG, nous sommes positifs à court terme et neutres à long terme. Le carry reste attractif pour le crédit d’investissement.